Ver Contacto

Ventajas competitivas

Todos los asuntos encomendados a la Firma pasan por la supervisión directa de ambos socios. Aunque cuenta con un equipo de especialistas seleccionados minuciosamente, la atención personalizada es fundamental para nuestra firma. Esta es su garantía de calidad.

Consultoría Fiscal

Los servicios de asesoría y análisis abarcan cualquier ámbito tributario. Trabaja de manera responsable y precisa en acciones preventivas para que sus clientes cumplan sus obligaciones tributarias —tanto corporativas como patrimoniales— de manera eficaz y transparente.

En la experiencia de la Firma destaca su conocimiento de impuestos federales, tanto nacionales como internacionales.

Litigio fiscal y controversias

Salvaguardamos los intereses de nuestros clientes afirmando su derecho constitucional a la administración de justicia. Por esta razón, ante las liquidaciones indebidas de las autoridades fiscales, estamos en condiciones de representar a nuestros clientes para defender sus intereses en cualquier caso, ya sea ante las autoridades fiscales y órganos jurisdiccionales.

Nuestra firma se compromete a defender cualquier opinión que hayamos emitido o asesoría que haya sido brindada a favor de nuestros clientes. Esto les da certidumbre con respecto al grado de involucramiento y compromiso de nuestra práctica.

Tenemos una sólida experiencia y reconocimiento en el manejo del juicio contencioso-administrativo, el juicio de amparo e incluso la queja ante la Comisión Interamericana de Derechos Humanos, incluyendo todas las etapas e instancias durante el proceso.

Planeación estratégica

La planeación estratégica es necesaria para fijar metas y objetivos así como los medios para lograrlos. La Firma se encarga de analizar la situación interna y externa de sus clientes,

y de desarrollar proyectos y estrategias con el fin de fijar metas alcanzables y claras, todo esto aplicado al ámbito tributario.

Planeación patrimonial

Para las personas que han acumulado un patrimonio, es esencial llevar a cabo una planeación de manera tal que pueda ser invertido o distribuido de acuerdo a sus deseos y de una forma fiscal eficiente durante su vida y/o después de su muerte. Es un proceso continuo y debe iniciarse tan pronto como el individuo haya acumulado una riqueza significativa. Esta es la razón por la que la planeación patrimonial se convierte en una herramienta muy importante para garantizar la preservación de la riqueza acumulada. Nuestra firma es competente para llevar a cabo tal esfuerzo. Somos conscientes de la necesidad de secrecía y confidencialidad, evitando costos innecesarios a través de vehículos a la medida.

Impuestos internacionales

Nuestros socios y personal han sido capacitados en México y en el extranjero en esta área, con amplios conocimientos y gestión del derecho internacional público, convenios internacionales, tratados fiscales, directrices y directivas de la OCDE, así como normas y resoluciones emitidas en ese sentido. De esta manera, ayudamos a nuestros clientes en la estructuración adecuada de sus negocios e inversiones en otros países, buscando evitar la doble tributación y riesgos o contingencias debido a sus operaciones transfronterizas. Paralelamente, nuestra red de firmas asociadas en el extranjero nos da acceso a especialistas en asuntos fiscales en la mayoría de los países del mundo. En consecuencia, nuestra firma está en posición de apoyar a nuestros clientes en todas sus necesidades fiscales relacionadas con sus operaciones internacionales, tanto desde la perspectiva mexicana como desde la de cualquier otra nación.

Precios de transferencia

Los socios de nuestra firma han estado involucrados en el estudio de precios de transferencia desde la promulgación de la legislación aplicable en 1997. Contamos con un conocimiento extenso y sólido en la materia, al mismo tiempo que mantenemos un enfoque de negocios ante el cumplimiento de la normativa aplicable.

Asesoria en Revisiones por Autoridades

El ejercicio de facultades de comprobación por la autoridad tributaria requiere que el contribuyente atienda y desahogue, oportuna y cabalmente, los requerimientos de

aquella. Por este motivo, la Firma apoya a sus clientes en la atención de tales gestiones con el objeto de satisfacer los requerimientos de las autoridades, buscando que el acto administrativo concluya sin molestias para el contribuyente y, en su caso, sentando las bases para una defensa o litigio exitosos.

Materia Penal Tributaria

En México no existen especialistas en la rama del derecho penal-tributario. Por ende, nos orgullece que al ser una de las firmas que más a fondo conoce la materia tributaria, puede brindar asesoría y defensa en delitos de defraudación fiscal en conjunto con los mejores abogados penalistas del país.

Fusiones y adquisiciones

Una práctica sólida de fusiones y adquisiciones requiere un profundo conocimiento de la contabilidad, el financiamiento de proyectos, aspectos corporativos, fiscales, así como de la legislación aplicable. Nuestra firma comprende contadores reconocidos (todos certificados para fines de TEMEC), abogados, consultores y litigantes. Lo anterior aunado a una experiencia exhaustiva en el área nos convierte en una excelente alternativa durante los procesos de fusiones y adquisiciones, privilegiando la eficiencia fiscal mientras minimizamos la exposición a contingencias o riesgos.

Venta de Acciones

La enajenación de acciones, como parte de la venta o reestructura de negocios, es una operación que tiene implicaciones fiscales relevantes que merecen atención. Particularmente, tratándose de personas físicas y de extranjeros, en ciertos casos, es conveniente que la operación sea dictaminada por un contador público certificado. Nuestra firma tiene una larga trayectoria, experiencia y prestigio en el desarrollo de esta actividad.

Enrique Calvo Nicolau

Formación académica:

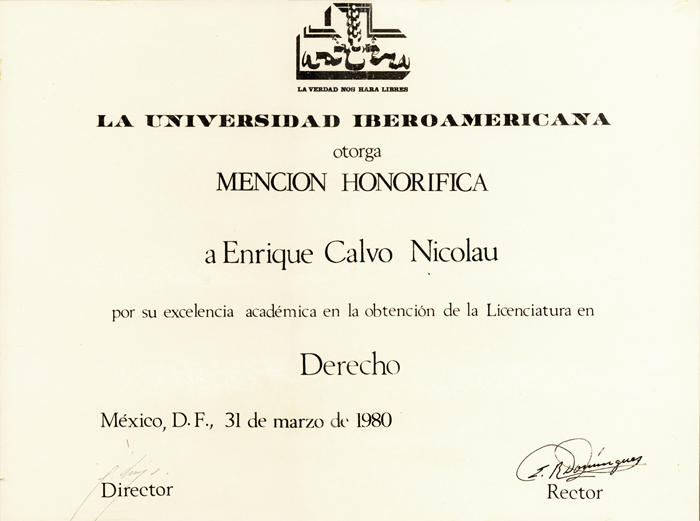

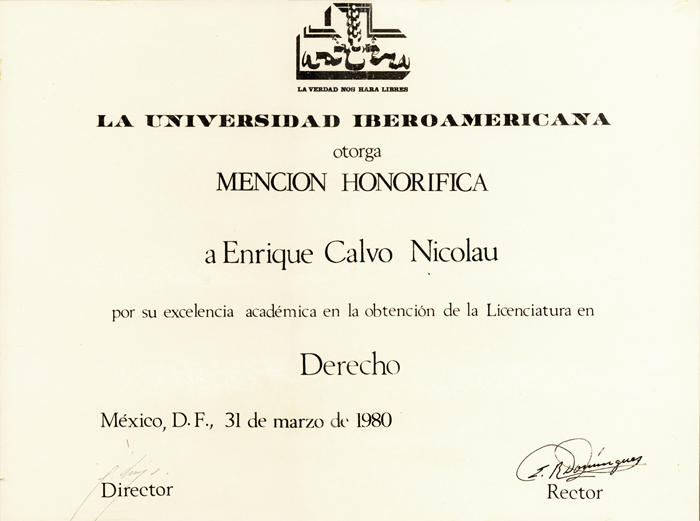

Es Contador Público por la Universidad Nacional Autónoma de México (1964) y Licenciado en Derecho por la Universidad Iberoamericana (1978).

Experiencia:

Tiene más de 46 años de experiencia como especialista fiscal, y cerca de 32 en la práctica profesional de litigio fiscal.

Reconocimientos:

En 2013 obtuvo el Premio Nacional de Jurisprudencia, otorgado anualmente por la Barra Mexicana, Colegio de Abogados.

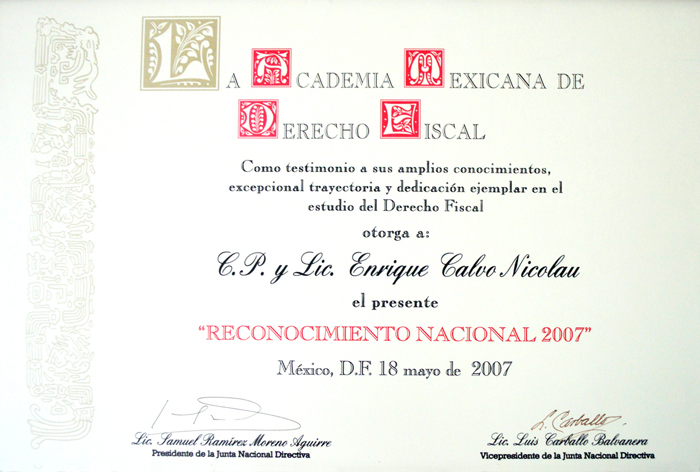

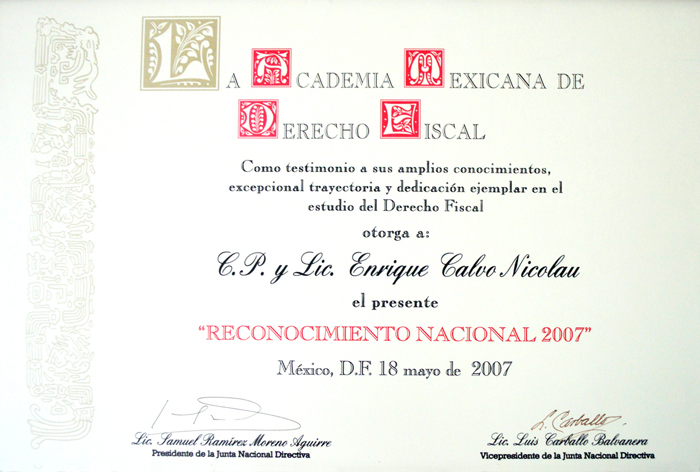

En 2007 la Academia Mexicana de Derecho Fiscal lo distinguió con el Premio Nacional 2007.

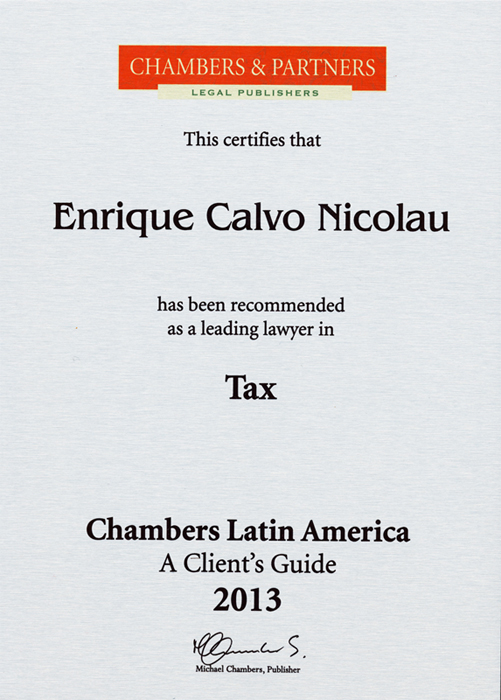

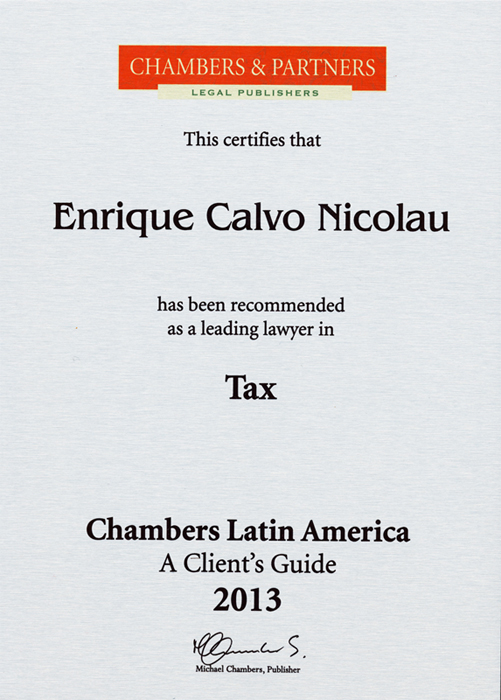

Chambers & Partners, Legal Publishers, firma establecida en Londres, Inglaterra, lo ha nombrado Senior Statesman en materia tributaria por cinco años consecutivos. En otras palabras, es considerado el

fiscalista más prestigiado y experimentado de México.

Designado académico honorario (vitalicio) en la Academia de Estudios Fiscales de la Contaduría Pública, AC (julio 2015)

Organizaciones:

Es miembro de la Barra Mexicana, Colegio de Abogados y de la Academia de Estudios Fiscales de la Contaduría Pública.

Publicaciones:

Es reconocido como uno de los autores mexicanos más prolíficos en materia fiscal. Para saber más sobre sus publicaciones, dé clic aquí..

Para descargar una versión completa del CV de Enrique Calvo Nicolau, dé

clic aquí.

ecalvo@cnmc.mx

Óscar Márquez Cristerna

Formación académica:

Es Contador Público por la Universidad Iberoamericana (1985) y Licenciado en Derecho por la Universidad del Valle de México (2011).

Obtuvo la Certificación en Impuestos Internacionales en el International Bureau of Fiscal Documentation en Amsterdam, Holanda; cursó el Diplomado en Impuestos Internacionales del Programa ITAM-Harvard y completó el Programa de Alta Dirección AD-2 del IPADE (2008).

Experiencia:

Tiene más de 32 años de experiencia como especialista fiscal, sobre todo en las áreas de consultoría, análisis de eficiencia tributaria y precios de transferencia. Es consejero de algunas de las empresas más notables del país.

Organizaciones:

Pertenece a la Academia de Estudios Fiscales de la Contaduría Pública, al Instituto Mexicano de Contadores Públicos y al Colegio de Contadores Públicos de México. Además, ha desempeñado cargos honoríficos, tales como: miembro de la Comisión Nacional de Asuntos Tributarios de COPARMEX y Vicepresidente de Gobierno del Colegio de Contadores Públicos de México, entre otros.

Presidente de la Academia de Estudios Fiscales de la Contaduría Pública, AC (2015-2017)

Vicepresidente para América del Comité Fiscal Internacional de DFK

Publicaciones:

En 2003 publicó Los Derechos Adquiridos y otros Aspectos de Ilegalidad en la Derogación del Régimen Simplificado de las Personas Morales (Editorial Themis). En 2013 se editó su obra El Outsourcing a través de Sindicatos, por la misma editorial.

Para saber más sobre sus publicaciones, dé clic aquí.

omarquez@cnmc.mx

Armando Peredo Plascencia

Formación académica:

Es Licenciado en Derecho por la Universidad del Valle de México (1997), y tiene una Especialidad en Derecho Intelectual, por el Ilustre y Nacional Colegio de Abogados de México (2002), una Especialidad en Impuestos, por la Academia Mexicana de Derecho Fiscal (2003), y un Diplomado en Amparo, por el Instituto Tecnológico Autónomo de México (2006).

Experiencia:

Con 25 años de experiencia en Derecho Fiscal, Administrativo y de Amparo, desde 2010 es asociado en Calvo Nicolau y Márquez Cristerna, S.C.

Organizaciones:

Es miembro de la Barra Mexicana, Colegio de Abogados.

aperedo@cnmc.mx

Layda Cárcamo Sabido

Formación académica:

Contadora Pública egresada del Instituto Tecnológico Autónomo de México, obteniendo el título profesional en 1990.

- Diplomado en Derecho Empresarial- Instituto Tecnológico Autónomo de México.

- Diplomado en Impuestos Internacionales - Harvard e Instituto Tecnológico Autónomo de México.

Experiencia:

- 1991-noviembre 2015 - Chevez, Ruiz, Zamarripa y Cia., S.C. firma especializada en consultoría fiscal.

- 1989-1991 - Departamento de Auditoria de la firma Ruiz, Urquiza y Cía., S.C. representante en México de Arthur Andersen & Co.

- Profesora de diversas materias en el área fiscal- Instituto Tecnológico Autónomo de México de 1992-2012.

- Conferencista en materia fiscal en diversos foros nacionales e internacionales.

Organizaciones:

- Miembro de la Academia de Estudios Fiscales de la Contaduría Pública desde 1999, siendo Presidenta de dicha institución por el bienio 2013-2015.

- Integrante de la Comisión Fiscal Internacional del Colegio de Contadores Públicos de México.

- Miembro del Instituto Mexicano de Contadores Públicos, A.C.

- Ex - integrante de la Junta de Gobierno del Colegio de Contadores Públicos de México, A.C.

Publicaciones:

- Autora de los libros “Descripción y Análisis Crítico de la Consolidación Fiscal en 1999” y “Alcance de los términos “Beneficios Empresariales” y “Otras Rentas” en los convenios para evitar la doble imposición”, publicados por Editorial Themis en la Colección de Estudios Fiscales Académicos.

lcarcamo@cnmc.mx

Libros Destacados

- Tratado del Impuesto sobre la Renta. Versión original. Obra de colección por 50 Aniversario en el ejercicio profesional. Compuesta ahora de un solo tomo,

en esta se integraron los siguientes libros: Tomo I Conceptos jurídicos fundamentales, Sujetos y Objeto del impuesto (1995), Tomo II-A Los Ingresos; Concepto

jurídico y su Manifestación para efectos fiscales (1996) Tomo II-B Los Ingresos; Concepto jurídico y su Manifestación para efectos fiscales, Continuación (1996).

- Posibles Aspectos de Inconstitucionalidad del Impuesto Empresarial a Tasa Única. 2008.

- Estudio de la Ley del Impuesto sobre la Renta. 1986 (Empresas).

- Estudio de la Ley del Impuesto sobre la Renta. Actualización 1987 (Empresas).

Comentarios a Reformas Fiscales

- Comentarios a la Reforma Fiscal 1986.

- Comentarios a la Reforma Fiscal 1987.

- Comentarios a la Reforma Fiscal 1991.

- Comentarios a la Reforma Fiscal 1992.

- Comentarios a la Reforma Fiscal 1992.

- Comentarios a la Reforma Fiscal 1993.

- Comentarios a la Reforma Fiscal 1994.

- Comentarios a la Reforma Fiscal 1995.

- Comentarios a la Reforma Fiscal 1996.

- Comentarios a la Reforma Fiscal 1997.

- Comentarios a la Reforma Fiscal 1998.

- Comentarios a la Reforma Fiscal 1999.

- Comentarios a la Reforma Fiscal 2000.

- Comentarios a la Reforma Fiscal 2001.

- Comentarios a la Reforma Fiscal 2002.

- Comentarios a la Reforma Fiscal 2003.

- Comentarios a la Reforma Fiscal 2004.

- Comentarios a la Reforma Fiscal 2005.

- Comentarios a la Reforma Fiscal 2006.

- Comentarios a la Reforma Fiscal 2007.

Publicaciones en Obras Colectivas

- La Importancia Relativa y el Riesgo Probable en la Materia Fiscal, en "Normas de Actuación Profesional en Materia Fiscal". Academia de Estudios Fiscales de la Contaduría Pública, A.C. e Instituto Mexicano de Contadores Público, A.C. México, 1991.

- El Secreto Profesional en la Materia Fiscal, en "Normas de Actuación Profesional en Materia Fiscal". Academia de Estudios Fiscales de la Contaduría Pública, A.C. e Instituto Mexicano de Contadores Públicos, A.C. México, 1991.

- Introducción al Marco Jurídico de los Tratados y Algunas Reflexiones al Respecto, en "Tratados para Evitar la Doble Imposición". Academia de Estudios Fiscales de la Contaduría Pública, A.C. e Instituto Mexicano de Contadores Públicos, A.C. México, 1992.

- Aspectos Constitucionales de un Impuesto Mínimo, en "Propuesta para un Nuevo Enfoque de Impuesto Mínimo en México". Academia de Estudios Fiscales de la Contaduría Pública, A.C. e Instituto Mexicano de Contadores Públicos, A.C. México, 1994.

- Definiciones Generales, en "Colección Tratados Internacionales en Materia Tributaria". Editorial Themis (Comentario 3). México, 1994.

- Entrada en Vigor de los Tratados e Inicio de sus Efectos, en "Colección Tratados Internacionales en Materia Tributaria". Editorial Themis. (Comentario 29) México, 1994.

- Efecto de las UDIS en el ISR a Cargo de los Residentes en el Extranjero y en la Participación de Utilidades a los Trabajadores, en "Las Unidades de Inversión y el Sistema Jurídico Mexicano". Editorial Themis. Colección Foro de la Barra Mexicana, número 1. México, 1995.

- Falta de Liquidez en las Empresas y sus Consecuencias Jurídicas; Tratamiento Conforma a la Legislación Fiscal, en "Falta de Liquidez en las Empresas y sus Consecuencias Jurídicas". Editorial Themis. Colección Foro de la Barra Mexicana, número 2. México, 1996.

- Acumulación y Deducción de Intereses Moratorios, Algunas Consideraciones al Respecto, en "Homenaje a Fernando Alejandro Vázquez Pando". Editorial Themis. Colección Foro de la Barra Mexicana, número 3. México, 1996.

- Reinversión de Utilidades y Dividendos, en "Evento Anual 1999". Dofiscal Editores. México, 1999.

- Definición del Principio de Proporcionalidad en la Constitución, en "Propuestas de Reformas Constitucionales". Editorial Themis. Colección Foro de la Barra Mexicana, número 8. México, 2000.

- Arrendamiento de Bienes Muebles (Rentas y Regalías) en "Colección Tratados Internacionales". Editorial Themis (Comentario 7, 8 y 12). México 2001.

- Impuesto a Cargo de las Personas Morales, Aspectos de Inconstitucionalidad, en "Análisis Crítico de los Aspectos Relevantes de la Reforma Fiscal". Dofiscal Editores. México, 2002.

- Procedimiento de Cálculo de Recargos, en "Propuesta de Reformas Legales e Interpretación de las Normas Existentes". (Barra Mexicana de Abogados). Editorial Themis. México, 2002

- Reglamento de la Ley del Servicio Público de Energía Eléctrica. Controversia Constitucional 22/2001, en "El Foro. Análisis Crítico. Num. 1." (Barra Mexicana de Abogados). Editorial Themis. México, 2002.

- Definición del principio de proporcionalidad en la Constitución en Propuestas de reformas constitucionales, editado con motivo del Congreso de la Barra Mexicana, Colegio de Abogados. Editorial Themis. Agosto de 2002.

- La cumplimentación de órdenes y sentencias en el juicio de amparo, en "La ejecución de sentencias de amparo, la repetición del acto reclamado y la negativa a suspenderlo. El Foro". Barra Mexicana, Colegio de Abogados. Editorial Themis. Segundo semestre de 2006.

- Régimen de transición en el Impuesto Empresarial a Tasa Única, en "Análisis del IETU, controversia y debate", organizado por la Academia de Estudios Fiscales. Editorial Themis. México, 2008.

- La garantía de seguridad jurídica y sus diversas manifestaciones, en "La Seguridad Jurídica en la Materia Tributaria", editada bajo los auspicios de la Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2009.

- Refutación a la decisión de la Corte Suprema que declaró constitucional la derogación del artículo 5° de la Ley del Impuesto al Activo, en "Homenaje a Jorge Sáinz". Colección Foro de la Barra Mexicana. México, octubre de 2009.

Ensayos Publicados en Revistas

El Sistema Tributario en México y su Posible Proyección, en "Contaduría Pública". Instituto Mexicano de Contadores Públicos, A.C. Noviembre, 1973.

El Componente Inflacionario en la Operaciones de Crédito Significa Pérdida pero no Ingreso, en "Contaduría Pública". Instituto Mexicano de Contadores Públicos, A.C. Julio, 1988.

Cómo Identificar los Créditos y las Deudas para Efectos del Componente Inflacionario, en "Contaduría Pública". Instituto Mexicano de Contadores Públicos, A.C. Agosto, 1988.

Cual Debiera ser Nuestro Régimen Fiscal, en Contaduría Pública. Instituto Mexicano de "Contadores Públicos", A.C. Enero, 1989.

Casos Prácticos en la Aplicación del Principio de Proporcionalidad de los Impuestos, en "El Foro", órgano de la Barra Mexicana, Colegio de Abogados. Octava Epoca. Tomo III. Número 4. México, 1990 y en Jurídica, Anuario del Departamento de Derecho de la Universidad Iberoamericana. Número 20. México, 1990.

Mexican Taxes on Foreign Investment and Trade, en Houston Journal of International Law. "The University of Houston Law Center". Volume 12, number 2. Spring, 1990.

El Régimen Jurídico del Registro Contable y de la Contabilidad, a la Luz de la Legislación Mercantil, en "Ars Iuris", Revista de la Facultad de Derecho de la Universidad Panamericana. Número 5. México, 1991.

Ingresos de Inversiones en Paraísos Fiscales; sus Consecuencias Fiscales, en "El Foro", Revista de la Barra Mexicana, Colegio de Abogados. Segundo semestre de 1997. Novena época. Tomo X. Número 2.

Inconstitucionalidad del Artículo 132 de la Ley del Impuesto sobre la Renta, en "Comentarios a la Reforma Fiscal 2000". Editorial Themis. México 2000.

Intención de eliminar el amparo contra leyes fiscales, en "Revista La Barra", órgano de la Barra Mexicana, Colegio de Abogados. Número 67. Junio-Julio 2008.

Interpretación Fiscal e Incertidumbre, en "Revista Puntos Finos". Dofiscal Editores. Número 184. Págs. 128-132.

Libros Destacados

- Los Derechos Adquiridos y Otros Aspectos de Ilegalidad en "La Derogación del Régimen Simplificado de las Personas Morales". Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2003.

- El Outsourcing a través de Sindicatos. Editorial Themis. México, 2013.

Publicaciones y Obras Colectivas

- Compilación de Tratados Tributarios. Dofiscal Editores. México, 1994.

- Manual del Régimen Simplificado. Editorial IMCP. México, 1991.

- Manual de la Defensa del Contribuyente a través del Contador Público. Editorial IMCP. México, 1993.

- Evento anual 2004. Seguridad Jurídica, Operaciones corporativas, Esquemas de inversión y financiamiento, Formas de Remuneración. Academia de Estudios Fiscales de la Contaduría Pública. Dofiscal Editores. México, 2004.

- Propuestas para un Régimen Fiscal en "México que apoye la Competitividad". Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2007.

- La Seguridad Jurídica en la Materia Tributaria. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2009.

- Aspectos Relevantes del Impuesto Empresarial a Tasa Única. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2009.

- Fiscalización. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México,2011.

- Autor de artículos publicados en las revistas Puntos Finos, Consultorio Fiscal, Práctica Fiscal, Contaduría Pública y Expansión.

Reconocimientos Enrique Calvo Nicolau

- Universidad Iberoamericana. Mención Honorífica "Por su excelencia académica en la obtención de la Licenciatura en Derecho", dice el galardón recibido. Ver aquí

- Academia Mexicana de Derecho Fiscal. Premio Nacional 2007 "Por su amplio conocimiento, excepcional trayectoria, dedicación ejemplar y profundo estudio del Derecho Fiscal", rezan la placa y el pergamino recibidos. Ver aquí

- Chamber & Partners, Legal Publishers. Reconocido, por cuatro años consecutivos, como "Senior Statesmen" en la clasificación de Tax Leading Individuals. De él se dice: Enrique Calvo Nicolau of Calvo Nicolau y Márquez Cristerna, S.C. is a highly respected litigator with stacks of expierience. Ver aquí

- En 2013 obtuvo el Premio Nacional de Jurisprudencia de la Barra Mexicana, Colegio de Abogados. Ver aquí

Afiliaciones

- Academia de Estudios Fiscales de la Contaduría Pública.

- Barra Mexicana, Colegio de Abogados.

- International Fiscal Association.

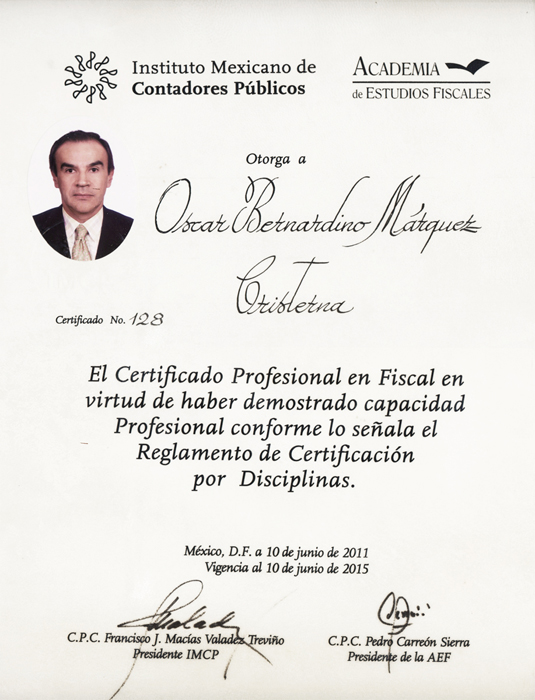

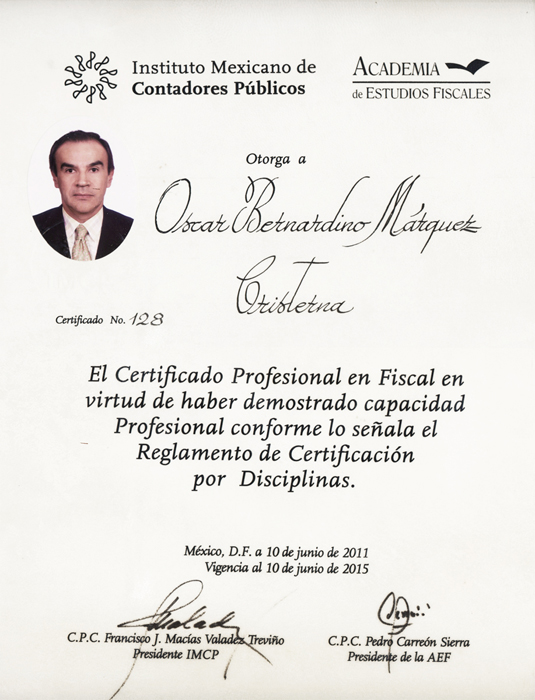

Reconocimientos Óscar Márquez Cristerna

- Premio Defensa Fiscal 2007, otorgado por la revista Defensa Fiscal.

- Certificado para efectos del TLCAN, con el número 2234.

Afiliaciones

- Academia de Estudios Fiscales de la Contaduría Pública, AC.

- Instituto Mexicano de Contadores Públicos AC.

- Colegio de Contadores Públicos de México AC.

- Consejo Consultivo IPADE.

Ver aquí

María Fernanda Fernández C.

Especialidad profesional:

Consultoría fiscal y patrimonial.

Estudios profesionales:

2009 - Licenciado en Contaduría Pública y Estrategia Financiera, Instituto Tecnológico Autónomo de México.

2015 - Especialidad Impuestos, Universidad Panamericana.

2016 - Maestría en Impuestos, Universidad Panamericana.

Desarrollo profesional:

2010-2017 Calvo Nicolau y Márquez Cristerna – DFK, S.C.

2008-2010 Márquez, Ojeda y Compañía, S.C.

ffernandez@cnmc.mx

Gerardo Arias Gaitán

Es abogado por la Escuela Libre de Derecho (2008) y Maestro en Derecho de la Empresa por la Universidad Panamericana (2019). Cuenta con 13 años de experiencia en la asesoría y defensa jurídica de empresas, tanto como abogado interno como en firmas especializadas.

Se desempeña en las áreas de litigio fiscal y administrativo, así como de consultoría jurídico-fiscal.

garias@cnmc.mx

Libros Destacados

- Descripción y Análisis Crítico de la Consolidación Fiscal en 1999. Editorial Themis. México 1999.

- Alcance de los términos “Beneficios Empresariales” y “Otras Rentas” en los convenios para evitar la doble imposición. Editorial Themis. México 2002.

Publicaciones y Obras Colectivas

- Evento Magno anual 2003. Temas Fiscales Selectos. Dofiscal Editores. México, 2003.

- Evento anual 2004. Seguridad Jurídica, Operaciones corporativas, Esquemas de inversión y financiamiento, Formas de Remuneración. Academia de Estudios Fiscales de la Contaduría Pública. Dofiscal Editores. México, 2004.

- Fiscalización. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2011.

- Erosión de la Base y la Transferencia de Utilidades. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2015.

- Erosión de la Base y la Transferencia de Utilidades Segunda Parte descripción y critica. Academia de Estudios Fiscales de la Contaduría Pública. Editorial Themis. México, 2016.

¿Qué hago para pagar menos impuestos?

La eficiencia fiscal en una organización debe partir de la disponibilidad de información financiera confiable y oportuna. Esto se logra si se prepara de conformidad con las normas de información financiera emitidas por el Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera A.C. (CINIF). Esto asegura que los estados financieros cumplan los postulados básicos de información y se conviertan en herramientas útiles para decidir.

Además, las organizaciones requieren contar con un adecuado proceso de proyección de resultados. Su presupuesto permitirá: pronosticar las utilidades esperadas respecto de un determinado ciclo, reconocer los impuestos que en su caso causen y adoptar las medidas necesarias para volver más eficientes los recursos fiscales a su alcance.

En esta tarea, el conocimiento y el manejo adecuado de los conceptos fiscales por los ejecutivos de finanzas o los directivos de las empresas es fundamental; se trata de conocer y entender las premisas generales en las que descansan los tributos a su cargo, especialmente el Impuesto sobre la Renta y el Impuesto al Valor Agregado. Cuanto más claro sea el conocimiento a su alcance, menores serán las contingencias fiscales. Además, las áreas de finanzas de las empresas deben tener un conocimiento general de las oportunidades que las leyes tributarias ofrecen a los contribuyentes, para así aumentar la rentabilidad del negocio.

Finalmente, es importante contar con el apoyo de especialistas en la materia para que, con base en sus proyecciones y en la información financiera disponible, puedan asesorar a la empresa en la prospección para determinar sus impuestos de la manera más eficiente posible.

¿Qué es Planeación Fiscal?

La ejecución de toda obra requiere de la previsión, en primer término, lo cual implica anticipar la ocurrencia de los hechos. En segundo, una vez identificados y determinados estos se recurre a la planeación, la cual permite enlazar a la previsión las decisiones y medidas necesarias para lograr que la organización alcance los objetivos y las metas establecidos.

En materia financiera, la planeación se concreta a través de los presupuestos y las proyecciones, conceptos ambos con los cuales se vinculan todos los aspectos fiscales. El proceso para anticipar el efecto impositivo en la operación de una empresa es justamente la planeación en materia fiscal; mientras ese proceso se vuelva más elaborado se podrán establecer objetivos que conduzcan a reducir la carga impositiva de las organizaciones a fin de alcanzar una mayor rentabilidad. Por supuesto, en este proceso debe observarse cabalmente el marco legal vigente, los principios éticos y los de responsabilidad social, los cuales deben estar presentes en todo directivo y en los altos funcionarios de las empresas.

En suma, la planeación fiscal es un proceso para pronosticar los gravámenes que tendrá a su cargo una organización, derivado de las actividades u operaciones que desempeñe. El proceso de previsión y planeación referidos permiten identificar las ventajas disponibles para reducir la carga tributaria, sin transgredir el marco normativo vigente. La planeación fiscal admite la economía de opción y la elusión fiscal. Sin embargo, es excluyente de prácticas nocivas, como la simulación de actos jurídicos y la evasión fiscal.

¿Qué son los "Precios de Transferencia"?

Son los valores utilizados para transferir bienes o servicios entre empresas que forman parte de un mismo grupo o que están relacionadas entre sí. En otras palabras, son las contraprestaciones pactadas entre empresas relacionadas, a cambio de obtener ciertos bienes o servicios que se ofrecen entre sí.

Los precios de transferencia han merecido un análisis particular por las autoridades fiscales de todos los países desarrollados, incluso por un organismo en el que se agrupan: la OCDE. Los precios de transferencia tienen como propósito evitar la transferencia de utilidades de una empresa a otra o de un país a otro, en detrimento de la recaudación de cierta jurisdicción.

En México, se norman en el Capítulo II, del Título VI, de la Ley del Impuesto sobre la Renta, y se aplican a prácticamente todas las entidades o personas que realizan actividades empresariales.

Vale destacar que la normativa existente en materia de precios de transferencia se aplica tanto a operaciones nacionales (también denominadas "domésticas") como a internacionales.

¿Quiénes pueden tributar en el Régimen de Incorporación Fiscal (RIF)?

El nuevo Régimen de Incorporación Fiscal establecido en la Ley del Impuesto sobre la Renta, a partir de 2014, solo se aplica a las siguientes personas físicas: que realicen actividades empresariales, que enajenen bienes o que presten servicios para cuya realización no requieran título profesional, y solo si en el ejercicio inmediato anterior los ingresos propios de su actividad empresarial no excedieron dos millones de pesos. En general, pueden optar por este régimen de tributación no obstante que en el ejercicio obtengan ingresos por otros conceptos o actividades. Sin embargo, la ley establece las siguientes excepciones, las cuales, de actualizarse, impiden a la persona tributar de conformidad con este régimen especial.

Si los ingresos de la persona física provienen de actividades empresariales consistentes en espectáculos públicos, quedan excluidas del régimen especial. También quedan exceptuadas aquellas cuyas actividades empresariales las realicen mediante fideicomisos o asociaciones en participación o si provienen de comisión, mediación, agencia, representación, correduría, consignación y distribución.

También quedan fuera de este régimen especial las personas físicas que, además de obtener ingresos provenientes de actividades empresariales o de prestación de servicios no profesionales, lleven a cabo actividades relacionadas con bienes raíces, capitales inmobiliarios, negocios inmobiliarios o actividades financieras.

Asimismo, se excluyen del régimen a las personas físicas que sean socios, accionistas o integrantes de personas morales o fueren partes relacionadas o si tuvieren vinculación con personas que hubieran tributado en el Régimen de Incorporación Fiscal.

No obstante la disposición legal comentada, a través de la Resolución Miscelánea las autoridades fiscales —aparentemente yendo más allá de la ley—, limitan la posibilidad de las personas a tributar en este régimen si la suma de sus ingresos por la actividad empresarial, más sus salarios, los asimilados a salarios o sus intereses, rebasa la cantidad de dos millones de pesos en el ejercicio.

¿Qué debo hacer si tengo inversiones en el extranjero?

Es posible que las personas físicas residentes en México mantengan inversiones en el extranjero, siempre y cuando se trate de recursos provenientes de operaciones lícitas y respecto de los cuales se hubiera pagado el impuesto sobre la renta en México al momento en que se generaron.

Los rendimientos derivados de las inversiones antes comentadas que las personas físicas mantengan directamente en el extranjero deben declararse anualmente en México.

Para ello deberán efectuarse los cálculos correspondientes a los intereses, ajuste inflacionario, ganancias o pérdidas cambiarias y de capital, según corresponda, y determinar el impuesto sobre la renta aplicable.

Estos cálculos se realizan con base en los estados de cuenta mensuales proporcionados por las instituciones financieras del extranjero a través de las cuales se mantengan las inversiones.

Hasta el año de 2013, en algunos casos el pago del impuesto podía efectuarse en forma anónima a través de las instituciones bancarias mexicanas, pero actualmente esto ya no es posible, por lo que los ingresos y el impuesto que en su caso se determine, deberán adicionarse a los demás ingresos que se perciban en el año y manifestarse en la declaración anual de las personas físicas que se presenta durante el mes de abril.

¿Qué es una inversión en un régimen fiscal preferente (REFIPRE)?

En términos generales es una inversión realizada por una persona física o moral a través de una entidad o figura jurídica extranjera que no sea transparente fiscal en el extranjero, y cuyos ingresos estén exentos, o estén gravados con un impuesto sobre la renta inferior al 75% del impuesto sobre la renta que se causaría y pagaría en México (26.25% en el caso de personas físicas y 22.50% en el caso de personas morales).

Los ingresos generados a través de este tipo de entidades o figuras deben incluirse en la declaración anual de los socios, accionistas o beneficiarios, en un apartado independiente (es decir, no adicionarse al resto de los ingresos del ejercicio) y pagarse el impuesto correspondiente. En caso de generarse pérdidas a través de este tipo de inversiones, únicamente serán amortizables contra utilidades fiscales generadas en ejercicios posteriores por la misma entidad o figura.

Estos ingresos se declaran conforme se generan, sin importar que los mismos no hayan sido distribuidos al residente en México. Cuando se efectúe la distribución al accionista, en principio, no debiera existir un impuesto adicional, puesto que se llevará un control de las utilidades que ya estuvieron previamente gravadas.

Cualquier ingreso que se perciba a través de una entidad o figura jurídica extranjera que sea transparente, estará sujeto a lo descrito anteriormente, sin importar el monto del impuesto pagado en el extranjero.

Adicionalmente, en el mes de febrero de cada año deberá presentarse una declaración informativa de los ingresos generados en el ejercicio inmediato anterior sujetos a un régimen fiscal preferente, o bien de los generados a través de entidades o figuras transparentes o de los generados a través de ciertos territorios listados en la Ley del Impuesto sobre la Renta.

Debe advertirse que existen diversas excepciones a todo lo expresado anteriormente (en función del tipo de ingresos, porcentaje de participación, país específico de la inversión, etc.), por lo que cada inversión particular deberá ser evaluada para determinar su régimen fiscal y si existe o no obligación de presentar la declaración informativa en el mes de febrero.

¿Qué riesgos corro al declarar anualmente los ingresos provenientes de inversiones

en el extranjero?

Ninguno. En la declaración anual de las personas físicas únicamente debe manifestarse el monto de los ingresos derivados de las inversiones en el extranjero, sin que sea necesario revelar el importe del capital que se tiene, ni los datos de las cuentas en los cuales se tienen los recursos invertidos, así como tampoco el tipo de inversiones que se mantienen.

Únicamente en el caso de inversiones en regímenes fiscales preferentes es necesario revelar el nombre de la entidad o figura a través de la cual se mantienen.

¿Tiene acceso el SAT a la información de las inversiones de los mexicanos en

instituciones financieras del extranjero?

Con motivo de la entrada en vigor en Estados Unidos de Ley sobre el Cumplimiento Fiscal Relativo a Cuentas en el Extranjero (FATCA por su siglas en inglés), y de los acuerdos firmados específicamente para ello con ese país, el SAT tendrá acceso a la información de las cuentas mantenidas ahí por los residentes en México. La información que se intercambiará será respecto del año de 2014 y subsecuentes.

Por lo que respecta a inversiones en otros países, con motivo de la adopción del Estándar para el Intercambio Automático de Información sobre Cuentas Financieras en Materia Fiscal de la OCDE, México comenzará a intercambiar información con los países firmantes conforme a lo siguiente.

A partir de 2017 con: Alemania, Anguila, Argentina, Barbados, Bélgica, Bermudas, Bulgaria, Colombia, Commonwealth de Dominica, Corea, Croacia, Curasao, Dinamarca, Eslovenia, España, Estonia, Finlandia, Francia, Gibraltar, Grecia, Groenlandia, Holanda, Hungría, India, Irlanda, Islandia, Islas Caimán, Isla de Man, Islas Guernesey, Islas de Jersey, Islas Feroe, Islas Turcas y Caicos, Islas Vírgenes Británicas, Italia, Luxemburgo, Malta, México, Montserrat, Niue, Noruega, Polonia, Portugal, Principado de Liechtenstein, Reino Unido, República Checa, República de Chipre, República de Letonia, República de Lituania, República de Mauricio, República de Seychelles, República de Trinidad y Tobago, República Eslovaca, Rumania, Serenísima República de San Marino, Suecia y Sudáfrica.

A partir de 2018 con: Antigua y Barbuda, Arabia Saudita, Aruba, Australia, Austria, Mancomunidad de las Bahamas, Belice, Brasil, Brunei, Canadá, Chile, China, Costa Rica, Emiratos Árabes Unidos, Ghana, Granada, Hong Kong, Indonesia, Islas Cook, Israel, Japón, Macao, Malasia, Nueva Zelanda, Panamá, Principado de Andorra, Principado de Mónaco, Catar, República de Albania, República de las Islas Marshall, Rusia, San Cristóbal y Nieves, Santa Lucía, San Vicente y las Granadinas, Saint Maarten, Samoa, Singapur, Suiza, Turquía y Uruguay.

La información que se intercambiará podrá ser respecto de ciertas cuentas que se hubieran mantenido abiertas al 31 de diciembre de 2015, o bien de cuentas abiertas de 1º de enero de 2016 en adelante.

¿Tiene acceso el SAT a la información de las inversiones de los mexicanos en

instituciones financieras del extranjero?

Con motivo de la entrada en vigor en Estados Unidos de Ley sobre el Cumplimiento Fiscal Relativo a Cuentas en el Extranjero (FATCA por su siglas en inglés), y de los acuerdos firmados específicamente para ello con ese país, el SAT tendrá acceso a la información de las cuentas mantenidas ahí por los residentes en México. La información que se intercambiará será respecto del año de 2014 y subsecuentes.

Por lo que respecta a inversiones en otros países, con motivo de la adopción del Estándar para el Intercambio Automático de Información sobre Cuentas Financieras en Materia Fiscal de la OCDE, México comenzará a intercambiar información con los países firmantes conforme a lo siguiente.

A partir de 2017 con: Alemania, Anguila, Argentina, Barbados, Bélgica, Bermudas, Bulgaria, Colombia, Commonwealth de Dominica, Corea, Croacia, Curasao, Dinamarca, Eslovenia, España, Estonia, Finlandia, Francia, Gibraltar, Grecia, Groenlandia, Holanda, Hungría, India, Irlanda, Islandia, Islas Caimán, Isla de Man, Islas Guernesey, Islas de Jersey, Islas Feroe, Islas Turcas y Caicos, Islas Vírgenes Británicas, Italia, Luxemburgo, Malta, México, Montserrat, Niue, Noruega, Polonia, Portugal, Principado de Liechtenstein, Reino Unido, República Checa, República de Chipre, República de Letonia, República de Lituania, República de Mauricio, República de Seychelles, República de Trinidad y Tobago, República Eslovaca, Rumania, Serenísima República de San Marino, Suecia y Sudáfrica.

A partir de 2018 con: Antigua y Barbuda, Arabia Saudita, Aruba, Australia, Austria, Mancomunidad de las Bahamas, Belice, Brasil, Brunei, Canadá, Chile, China, Costa Rica, Emiratos Árabes Unidos, Ghana, Granada, Hong Kong, Indonesia, Islas Cook, Israel, Japón, Macao, Malasia, Nueva Zelanda, Panamá, Principado de Andorra, Principado de Mónaco, Catar, República de Albania, República de las Islas Marshall, Rusia, San Cristóbal y Nieves, Santa Lucía, San Vicente y las Granadinas, Saint Maarten, Samoa, Singapur, Suiza, Turquía y Uruguay.

La información que se intercambiará podrá ser respecto de ciertas cuentas que se hubieran mantenido abiertas al 31 de diciembre de 2015, o bien de cuentas abiertas de 1º de enero de 2016 en adelante.

ALEJANDRO MELJEM

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Duis venenatis consectetur libero, a suscipit sem eleifend pulvinar. Nunc eu nibh non felis ornare venenatis. Nulla sodales metus a cursus elementum. Fusce sit amet urna et odio accumsan elementum a non sem. Nulla vel nisi turpis. Proin fermentum tincidunt nibh et aliquam. Aliquam semper lorem eget ex ultrices, sit amet efficitur diam cursus.

Quisque finibus sit amet nulla vulputate vehicula. Fusce suscipit, justo in congue dapibus, quam purus congue ante, nec efficitur dolor nunc ut magna. Proin metus velit, rutrum ac placerat ut, tincidunt at mauris. Donec tellus odio, mollis quis nulla non, tempor sollicitudin mauris. Quisque pharetra finibus ante ac elementum. Nunc mattis ante vel nisi gravida gravida. Morbi sodales, nibh sed faucibus suscipit, augue velit facilisis enim, at rutrum est lacus et leo. Vivamus eu risus eu erat interdum iaculis pretium id nulla. Nunc lorem massa, porta at urna nec, faucibus tempor augue. Nullam ultricies mauris eget arcu tristique pellentesque. Vestibulum sagittis metus non fringilla egestas. Duis dapibus semper lorem non porta. Aenean nec arcu aliquet neque eleifend posuere vitae et ante.

ANA LILIA ESCOBEDO

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Duis venenatis consectetur libero, a suscipit sem eleifend pulvinar. Nunc eu nibh non felis ornare venenatis. Nulla sodales metus a cursus elementum. Fusce sit amet urna et odio accumsan elementum a non sem. Nulla vel nisi turpis. Proin fermentum tincidunt nibh et aliquam. Aliquam semper lorem eget ex ultrices, sit amet efficitur diam cursus.

Quisque finibus sit amet nulla vulputate vehicula. Fusce suscipit, justo in congue dapibus, quam purus congue ante, nec efficitur dolor nunc ut magna. Proin metus velit, rutrum ac placerat ut, tincidunt at mauris. Donec tellus odio, mollis quis nulla non, tempor sollicitudin mauris. Quisque pharetra finibus ante ac elementum. Nunc mattis ante vel nisi gravida gravida. Morbi sodales, nibh sed faucibus suscipit, augue velit facilisis enim, at rutrum est lacus et leo. Vivamus eu risus eu erat interdum iaculis pretium id nulla. Nunc lorem massa, porta at urna nec, faucibus tempor augue. Nullam ultricies mauris eget arcu tristique pellentesque. Vestibulum sagittis metus non fringilla egestas. Duis dapibus semper lorem non porta. Aenean nec arcu aliquet neque eleifend posuere vitae et ante.

ARMANDO PEREDO

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Duis venenatis consectetur libero, a suscipit sem eleifend pulvinar. Nunc eu nibh non felis ornare venenatis. Nulla sodales metus a cursus elementum. Fusce sit amet urna et odio accumsan elementum a non sem. Nulla vel nisi turpis. Proin fermentum tincidunt nibh et aliquam. Aliquam semper lorem eget ex ultrices, sit amet efficitur diam cursus.

Quisque finibus sit amet nulla vulputate vehicula. Fusce suscipit, justo in congue dapibus, quam purus congue ante, nec efficitur dolor nunc ut magna. Proin metus velit, rutrum ac placerat ut, tincidunt at mauris. Donec tellus odio, mollis quis nulla non, tempor sollicitudin mauris. Quisque pharetra finibus ante ac elementum. Nunc mattis ante vel nisi gravida gravida. Morbi sodales, nibh sed faucibus suscipit, augue velit facilisis enim, at rutrum est lacus et leo. Vivamus eu risus eu erat interdum iaculis pretium id nulla. Nunc lorem massa, porta at urna nec, faucibus tempor augue. Nullam ultricies mauris eget arcu tristique pellentesque. Vestibulum sagittis metus non fringilla egestas. Duis dapibus semper lorem non porta. Aenean nec arcu aliquet neque eleifend posuere vitae et ante.

BLANCA CARBALLAL

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Duis venenatis consectetur libero, a suscipit sem eleifend pulvinar. Nunc eu nibh non felis ornare venenatis. Nulla sodales metus a cursus elementum. Fusce sit amet urna et odio accumsan elementum a non sem. Nulla vel nisi turpis. Proin fermentum tincidunt nibh et aliquam. Aliquam semper lorem eget ex ultrices, sit amet efficitur diam cursus.

Quisque finibus sit amet nulla vulputate vehicula. Fusce suscipit, justo in congue dapibus, quam purus congue ante, nec efficitur dolor nunc ut magna. Proin metus velit, rutrum ac placerat ut, tincidunt at mauris. Donec tellus odio, mollis quis nulla non, tempor sollicitudin mauris. Quisque pharetra finibus ante ac elementum. Nunc mattis ante vel nisi gravida gravida. Morbi sodales, nibh sed faucibus suscipit, augue velit facilisis enim, at rutrum est lacus et leo. Vivamus eu risus eu erat interdum iaculis pretium id nulla. Nunc lorem massa, porta at urna nec, faucibus tempor augue. Nullam ultricies mauris eget arcu tristique pellentesque. Vestibulum sagittis metus non fringilla egestas. Duis dapibus semper lorem non porta. Aenean nec arcu aliquet neque eleifend posuere vitae et ante.